Кбк для перечисления ндфл с года. Кбк для уплаты ндфл

Общее правило гласит: перечислить подоходный налог за сотрудников организация налоговый агент обязана в срок 1 день со дня, когда заработная плата была выдана. Получается, если на вашем предприятии выдали зарплату по итогам декабря 2016 года 9 января 2017 г., заплатить налог нужно не позднее 11.01.17 г. В данном примере дата начисления дохода – 31.12.16 г., дата получения дохода – 09.01.17 г., срок оплаты НДФЛ строго до 11.01.17 г.

КБК НДФЛ на 2017 год можно представить следующей таблицей:

Прежде чем заплатить, нужно понять, как рассчитать подоходный налог. Давайте рассмотрим ситуацию на следующем примере из практики:

– обязательный федеральный налог, он введен Налоговым Кодексом страны. Удержание производится с заработной платы всех работников предприятия работодателем, который в данном случае выступает в качестве налогового агента по НДФЛ. 13% удерживаются с вознаграждений как «штатников» на основном месте работы, так и совместителей, и граждан, оказывающих профессиональные услуги на основании договоров подряда. Для расчета используется следующая формула:

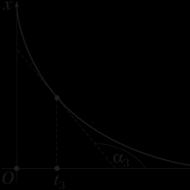

Подоходный налог = База * Ставка / 100

Налоговой базой является сумма вознаграждений, уменьшенная на вычеты. Ставка зависит от вида облагаемого дохода, к примеру:

- 13% взымается с заработной платы сотрудников в качестве базовой величины. Она применяется к доходам, получаемым в рамках трудовой деятельности всех резидентов Российской Федерации. Аналогичный размер обложения установлен для доходов от использования собственного имущества в качестве объекта аренды или продажи.

- 35%-ый налог будет по доходам, которые получил налогоплательщик в форме призов, выигрышей в той их части, которая превысит закрепленный законодательно лимит. Эта же ставка обложения действует по доходам в виде банковских процентов, если их величина превышает определенный законом предел. Удержание по ставке 35 будет и с экономии на процентах по займам.

- 30% − столько нужно удержать с доходов работников предприятия, которые не имеют статуса налоговых резидентов на территории Российской Федерации. Для них базовая ставка по зарплате в размере 13% не действительна. Их доходы облагаются по повышенным ставкам процентов. Другой размер удержаний будет, если нерезидент получит дивиденды от участия в РФ организации.

- 15% должен будет заплатить нерезидент, который принял участие в деятельности российской организации и получил дивиденды. Получается, что если вы не являетесь налоговым резидентом Российской Федерации и при этом получаете доходы в качестве собственника российской компании, с этих суммы вы обязаны заплатить в бюджет страны 15%.

- 9% заплатят в бюджет российские учредители-резиденты, которым выплачены дивиденды по итогам работы фирмы. По аналогичной ставке облагаются доходы, которые были получены налогоплательщиком в качестве процентов по облигациям, которые имеют ипотечное покрытие и эмиссию, зарегистрированную в срок до 01.01.07 г.

К примеру, Светлана Васильева в 2016 году получила заработную плату в размере 1 250 845 руб. (сумма указана полная, до удержания налога), превышение по процентам с размещенного займа в размере 170 000 руб. и дивиденды от участия в ООО «Светелка» в размере 500 000 руб. (сумма указана до налогообложения дохода).

Она должна заплатить НДФЛ в следующем размере:

- 13% с зарплаты – 1 250 845 * 13% = 162 610 руб.

- 35% с превышения по процентам – 170 000 * 35% = 59 500 руб.

- 9% с дивидендов как резидент – 500 000 * 9% = 45 000 руб.

Итого НДФЛ Светланы Васильевны за 2016 г. составит 267 110 руб.

Теперь нужно их правильно перечислить, а для этого ознакомиться с актуальными кодами по НДФЛ, действующими в 2017 году.

КБК НДФЛ 2017

Если внимательно ознакомиться с редакциями законов, то получается, что КБК НДФЛ 2017 за сотрудников остались прежними. Обычно по окончании налогового периода в самом начале следующего года Минфин уведомляет в формате письма о том, как уплата НДФЛ КБК 2016 будут выглядеть в новом году. Последний документ по данному вопросу датирован 01.07.13 г. и имеет № 65н. Он актуален и сейчас, значит, новые КБК НДФЛ на 2017 год не установлены и можно отправлять налоги со старыми реквизитами и это не будет нарушением. Посмотрите в таблице ниже, какой ставить КБК НДФЛ за работников 2016:

Давайте ниже рассмотрим различные ситуации, когда налоги перечисляет ИП, ООО, к тому же нужно уплатить пени и сделать платежи с доходов, облагаемых по разным ставкам.

КБК НДФЛ 2017 за сотрудников ООО

Код, который нужно указать в платежке при перечислении НДФЛ за сотрудников, не изменился, причем, он един для АО и ООО в 2016-2017 гг. и имеет вид 182 1 01 02010 01 1000 110. Кстати, перечисление НДФЛ в 2016 году КБК выполняется по правилам, действующим и в 2015 году. Платежное поручение будет выглядеть так:

По такой форме нужно будет заплатить налог за сотрудников с зарплаты марта 2017 г.

КБК НДФЛ 2017 за сотрудников для ИП

Следует отличать код для перечисления налога за самого предпринимателя и КБК НДФЛ 2016 за физических лиц, которые являются его наемными работниками. В первом случае, нужно ставить КБК 182 1 01 02020 01 1000 110 – это для ИП, которые платят налог со своей деятельности, во втором, код будет аналогичен КБК НДФЛ налоговый агент 2016.

КБК пени по НДФЛ 2017

Налоговые органы страны могут начислить пени, если налоговый агент своевременно не перечислил налоги с доходов своих сотрудников. Кстати, не всегда пени взыскиваются законно, в некоторых случаях организация вполне может их отменить.

Уточнять КБК пени НДФЛ необходимо, если у вас действительно оказался долг по КБК для уплаты НДФЛ за 2016 год. В этом случае его нужно будет погасить как можно быстрее и уплатить пени, начисленные ведомством.

Если же вы оплатили НДФЛ, но отправили его по верному КБК для перечисления НДФЛ в 2016, но все в головной офис, это не должно являться поводом для начисления вам штрафных санкций, ведь нарушение коснулось порядка уплата, за что нет пеней.

Такая позиция отражена и в регламентированных актах. К примеру, она раскрыта в письме БС-4-44/5717» ФНС от 07.04.15 г. и подтверждена судебной практикой в постановлении 14519/08 Президиума ВАС РФ от 24.03.09 г.

Если с вас сняли деньги по код КБК НДФЛ 2016 с назначением платежа «Пени», и вы считаете, что это незаконно, пишите заявление на возврат. В случае отсутствия понимания со стороны территориальной ФНС, оставьте жалобу в вышестоящий орган.

Пени по НДФЛ могут начислить и на неудержанный налог. КБК подоходный налог 2017 не менялся, по этой позиции и могут недосчитаться перечислений, с которых инспектор попытается взыскать пени.

На этот случай уже есть официальная позиция ведомства, а именно письмо ФНС ЕД 4 2/13600 от 04.08.15 г., согласно которому, налоговая не вправе начислить пени на КБК для уплаты НДФЛ в 2017 году с суммы, которую агент не мог удержать.

КБК дивиденды в 2017 году НДФЛ

Давайте отдельно рассмотрим правила исчисления и уплаты подоходного налога с дивидендов и особенности процедур для резидентов и нерезидентов страны. практика показывает, что не так много предприятий выплачивают дивиденды, гораздо чаще учредителя вводят в штат и начисляют ему заработную плату, а на дивиденды не остается ни средств, ни источников. Все же, если вам предстоит такая выплата КБК НДФЛ дивиденды 2017, будьте готовы к заполнению платежного поручения. Выглядеть оно будет примерно так:

182 1 01 02010 01 1000 110 – КБК НДФЛ с дивидендов, ставка 13% для резидентов и 15% для нерезидентов страны. По пониженной ставке заплатят налог и нерезиденты, которые пробыли на территории России свыше 183 дней, имея при этом вид на жительство.

КБК НДФЛ с материальной выгоды 2016

Для начала следует разобраться, когда, у кого и при каких обстоятельствах может возникнуть облагаемый доход в виде материальной выгоды. Для этого потребуется внимательно изучить текущее налоговое законодательство. Уже известны основные случаи, когда у сотрудника появляется КБК НДФЛ в 2017г по материальной выгоде:

- Налогоплательщик в текущем налоговом периоде сумел сэкономить на процентах при использовании им кредитных средств

Данное превышение фиксируется с учетом следующих правил: 2/3 ключевой ставки в сравнении с утвержденными текущим договор процентами налогоплательщика

- Налогоплательщик получил материальную выгоду при операциях с ценными бумагами и финансовыми инструментами

Здесь исчисляется размер превышения цены ценной бумаги над величиной реальных расходов данного налогоплательщика

- Налогоплательщик обогатился при проведении закупок посредствам операций между взаимозависимыми лицами

В качестве эталона для сравнения применяется цена аналога, который реализуется на реальном рынке

Выгоды для обложения не возникнет в следующих случаях:

- выгода есть, но сформировалась она вследствие действия особого льготного периода использования кредитной карты

- выгода есть, но она обусловлена экономией на процентах по заемных средствам, которые налогоплательщик привлек для приобретения или возведения жилья

Налогоплательщик может быть освобожден от обложения материальной выгоды подоходным налогом, если ему предписан на основании норм статьи 220 НК РФ.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

Минфин утвердил новые КБК по НДФЛ в 2017 году за сотрудников. Всего по НДФЛ установлено 4 КБК. Проверьте коды по нашей таблице, чтобы правильно заплатить налог за сотрудников. Образец платежного поручения по НДФЛ поможет проверить, верно ли вы выбрали КБК.

Чтобы перечислить деньги в бюджет в счет уплаты НДФЛ, вам потребуется оформить платежный документ, в котором необходимо заполнить ряд реквизитов. Одним из таких реквизитов является код бюджетной классификации - КБК.

Это поле под номером 104. В нашем материале мы предложим действующие коды, по которым надо перечислять НДФЛ в 2017 году.

По каким КБК уплатить НДФЛ за сотрудников в 2017 году

Налоговая служба предлагает производить расчеты с помощью следующих кодов

Таблица №1. КБК по НДФЛ за сотрудников в 2017 году.

| Наименование платежа | КБК |

|

НДФЛ на доходы, выплачиваемые налоговым агентом, кроме доходов, облагаемых в соответствии со статьями 227, 227.1 и 228 НК РФ (сумма платежа, недоимки, задолженности) |

18210102010011000 110 |

|

НДФЛ на доходы, выплачиваемые налоговым агентом, кроме доходов, облагаемых в соответствии со статьями 227, 227.1 и 228 НК РФ (пени по соответствующему платежу) |

18210102010012100 110 |

|

НДФЛ на доходы, выплачиваемые налоговым агентом, кроме доходов, облагаемых в соответствии со статьями 227, 227.1 и 228 НК РФ (проценты по соответствующему платежу) |

18210102010012200 110 |

|

НДФЛ на доходы, выплачиваемые налоговым агентом, кроме доходов, облагаемых в соответствии со статьями 227, 227.1 и 228 НК РФ (суммы денежных взысканий (штрафов) по соответствующему платежу) |

18210102010013000 110 |

|

НДФЛ на доходы, выплачиваемые налоговым агентом, кроме доходов, облагаемых в соответствии со статьями 227, 227.1 и 228 НК РФ (прочие поступления) |

18210102010014000 110 |

|

НДФЛ на доходы, выплачиваемые налоговым агентом, кроме доходов, облагаемых в соответствии со статьями 227, 227.1 и 228 НК РФ (уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата) |

18210102010015000 110 |

Все КБК по НДФЛ в 2017 году

Всего по НДФЛ утверждено 4 кода КБК. Их установил Приказ Минфина России от 01.07.2013 N 65н.

Важно! Минфин ввел 12 новых КБК - посмотрите последние изменения в большой таблице КБК на 2017 год.

Таблица №2. КБК по НДФЛ в 2017 году.

|

Наименование платежа |

|

|

НДФЛ с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со ст. ст. 227, 227.1 и 228 НК РФ |

182 1 01 02010 01 1000 110 |

|

НДФЛ с доходов, полученных от осуществления деятельности физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, и других лиц, занимающихся частной практикой в соответствии со ст. 227 НК РФ |

182 1 01 02020 01 1000 110 |

|

НДФЛ с доходов, полученных физическими лицами в соответствии со ст. 228 НК РФ |

182 1 01 02030 01 1000 110 |

|

НДФЛ в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму на основании патента в соответствии со ст. 227.1 НК РФ |

182 1 01 02040 01 1000 110 |

Как узнать, попадет ли платежка по НДФЛ в нужный бюджет

Опасно! Если вы ошибетесь в КБК, налоговики не засчитают налог. Проверьте себя с помощью

Чтобы платежка точно попала в лицевой счет налоговиков, проверьте:

- верно ли вы указали КБК по НДФЛ на 2017 год,

- статус плательщика,

- период и другие поля.

В этом вам поможет наша шпаргалка. В структуре кода бюджетной классификации зашифрована важная информация о платеже:

- по какому налогу следует сделать зачисление;

- в какой бюджет;

- вид платежа и т. д.

Об этом подробно написано в Указаниях Минфина России (приказ 01.07.13 № 65н). Весь код состоит из 20 разрядов (цифр), которые сгруппированы в определенной последовательности. Каждая такая группа определяет один признак, по которому деньги зачисляются в тот или иной бюджет, по конкретному налогу. Что позволяет налоговому агенту перечислять деньги на КБК по НДФЛ в 2017 году.

К примеру, цифры в коде с 4 по 6 несут информацию о платеже, о том, в счет какого налога надо производить зачисление средств. А группа разрядов с 14 по 17 – отвечают за вид платежа, налог, это, пени или проценты.

При заполнении платежки (поле 104) вам надо очень внимательно вписывать КБК по НДФЛ в 2017 году, поскольку ошибка даже в одной цифре приведет к неверному разнесению платежа в бюджете. Либо его зачисление в совершенно другой бюджет или налог, поэтому мы сделали для вас памятку, которая поможет правильно сформировать платежку.

Какие КБК заполнять при оплает налогов на 2017 год? Куда вносится КБК в платежном поручении?

Правильное оформление платежных документов – обязательное условие для благополучного выполнения финансовой операции, например, по уплате налогов или страховых взносов. На основании Приказа Минфина РФ 01.07.2013 № 65н подготовлены новые КБК на 2017 год. Коды бюджетной классификации на 2017 год – важные реквизиты документа, которые нужно заполнять правильно. Чуть ниже можно найти таблицу с новыми кодами на 2017 год с расшифровкой. В данной статье учтены все изменения КБК, предусмотренные Приказом Приказ Минфина России от 07.12. 2016 № 230н, которым, в частности, введены новые КБК по страховым взносам с 2017 года.

КБК: особенности и предназначение

Код бюджетной классификации (КБК) – комбинация цифр, известная бухгалтерам, а также сотрудникам банковских и бюджетных учреждений. Характеризует определенную денежную операцию и является удобным способом для группировки расходов/доходов, поступаемых в бюджет. Создана на основании Бюджетного кодекса РФ.

Благодаря КБК ведомства могут правильно интерпретировать информацию о совершаемом платеже (цель, адресат и т. д.). Корректно написанный КБК позволяет:

- безошибочно совершать платежные операции;

- отследить историю перемещения денежных средств;

- облегчить работу сотрудников государственных служб;

- грамотно планировать бюджет и управлять финансовыми потоками;

- фиксировать задолженность по платежу.

Код бюджетной классификации – гарантия того, что в 2017 году деньги поступят на нужный счет, а компании или индивидуальному предпринимателю не выпишут штрафных санкций.

КБК: где указывать?

Рассматриваемая комбинация цифр (КБК) отражается в отдельном поле платежных поручений, предназначенных для отчисления в 2017 году налоговых платежей и страховых взносов, пеней и штрафов. Это поле в 2017 году – 104. При заполнении документа важно правильно указывать комбинацию цифр, ведь допущенная ошибка влечет за собой не только административную ответственность, но и необходимость уточнять проведенные платежи.

Когда плательщик понимает все цифры, вероятность неправильно заполнить данные минимизируется. Поэтому давайте попробуем разобраться в их значении.

КБК: сколько знаков и что они означают?

На основании Приказа Минфина №65н, код бюджетной классификации состоит из 20 цифр. Условно их можно разделить на несколько групп, состоящих из 1-5 знаков:

№1-3 – код, указывающий адресата, для которого предназначены денежные поступления (территориальные ФНС, страховые и пенсионные фонды). Например, для оплаты КБК по НДФЛ в 2017 году ставится цифра «182», для взносов в Пенсионный фонд – «392».

№ 4 – показывают группу денежных поступлений.

№5-6 – отражает код налога. Например, для страховых взносов указывается значение «02», акцизы и страховые взносы характеризуются номером «03», оплата госпошлины – «08».

№ 7-11 – элементы, раскрывающие статью и подстатью дохода.

№ 12 и 13 – отражают уровень бюджета, в который планируется поступление денежных средств. Федеральный имеет код «01», региональный «02». Муниципальным учреждениям отведены числа «03», «04» или «05». Остальные цифры характеризуют бюджетные и страховые фонды.

№14-17 – указывают причину выполнения финансовой операции:

- совершение основного платежа – «1000»

- начисление пени – «2100»

- оплата штрафа – «3000»

- отчисление процентов – «2200»

№18 – 20 – отражает категорию дохода, получаемого государственным ведомством. Например, денежные средства, предназначенные для оплаты налога, отражаются кодом «110», а безвозмездные поступления – «150».

Пример. Компания «Сириус» делает взносы на страхование от несчастных случаев и профессиональных заболеваний, которые могут произойти при выполнении трудовых обязанностей. В зависимости от ситуации, указываемый в платежном документе КБК может отличаться:

– 393 1 02 02050 07 1000 160 – при своевременном перечислении денежных средств;

– 393 1 02 02050 07 2100 160 – в случае оплаты пени;

– 393 1 02 02050 07 3000 160 – оплата штрафа по обязательному платежу.

Как узнать КБК организации?

Плательщикам, которым сложно разобраться во всех цифрах, рекомендуем воспользоваться нашим новым справочником КБК на 2017 год. Он поможет бухгалтеру в 2017 году правильно заполнять платежки, где требуется наличие КБК. Каталог актуальных КБК на 2017 год на нашем сайте представлен в виде таблицы. Аналогичную информацию можно найти на официальном сайте ФНС.

КБК по налогам и страховым взносам в 2017 году

Министерство финансов Приказом от 07.12. 2016 № 230н внесло поправки в коды бюджетной классификации: для одних произвелась незначительная коррекция, другие – исключили. Изменения вступили в силу с 1 января 2017 года. Они затрагивают, в частности, следующие разделы:

- Налог на прибыль предприятий – касается фирм, работающих с зарубежными компаниями и получающих от них доходы.

- УСН – изменения затронули организации, использующие объект налогообложения «доходы минус расходы». Минимальный налог и авансовые платежи будут производиться на отдельный КБК.

- Страховые взносы – с 2017 года администрированием займется налоговая инспекция (за исключением взносов «на травматизм»), поэтому комбинация некоторых цифр изменится.

Поскольку в 2017 году появляются новые КБК, прежние станут недействительными. С 1 января 2017 года бухгалтер не сможет пользоваться старыми значениями даже при совершении платежа за предыдущий период, иначе денежные средства не будут считаться уплаченными.

Предотвратить неприятности при совершении финансовых операций поможет наша таблица КБК на 2017 год, подготовленная финансистами на основании данных Минфина РФ. Но если бухгалтер все-таки воспользуется сведениями за 2016 год, допущенную ошибку можно исправить (потребуется уточнять платеж).

Посмотреть коды бюджетной классификации на 2016 год: "КБК на 2016 год "

Заполнение КБК в платежках в 2017 году

Платежка представляет собой расчетный документ, на основании которого банк производит денежные отчисления. Для оплаты налогов и взносов используется форма 0401060. В процессе оформления рекомендуется руководствоваться Правилами по заполнению реквизитов, разработанными Приказом Минфина №107н.

В 2017 году курированием налогов и страховых взносов будет заниматься ФНС, плательщики должны будут подавать единую отчетность (Федеральный закон №243-ФЗ). Показатель кода бюджетной классификации, отражаемый в строке №104, заполняется по прежним правилам. В таблице показаны некоторые изменения, которые произошли в платежке в 2017 году:

| № строки | Описание | Особенности заполнения в 2017 году |

| 16 | Получатель | территориальный орган ИФНС |

| 22 | УИН (уникальный идентификатор начисления) | по текущим платежам ставится 0 |

| 106 | Основание платежа | код устанавливается в соответствии с п.7 Приложения 2 и п.7 Приложения 3 Приказа Минфина |

| 107 | Налоговый период | Заполняются аналогично платежке по налогам |

| 108 | Номер документа, на основании которого совершается платеж | |

| 109 | Дата документа, на основании которого производится отчисление средств |

Пользуясь таблицей КБК на 2017 год и четко понимая структуру цифр, бухгалтер сможет правильно и своевременно произвести все расчеты. Упростить работу и уменьшить риск допустить ошибку можно, заполняя документы в электронных сервисах. Далее приведена таблица актуальных КБК на 2017 год.

| Налог на прибыль | |

| Налог на прибыль, зачисляемый в федеральный бюджет | налог 182 1 01 01011 01 1000 110 |

| пени 182 1 01 01011 01 2100 110 | |

| штрафы 182 1 01 01011 01 3000 110 | |

| проценты 182 1 01 01011 01 2200 110 | |

| Налог на прибыль, зачисляемый в бюджеты субъектов РФ | налог 182 1 01 01012 02 1000 110 |

| пени 182 1 01 01012 02 2100 110 | |

| штрафы 182 1 01 01012 02 3000 110 | |

| проценты 182 1 01 01012 02 2200 110 | |

| |

налог 182 1 01 01040 01 1000 110 |

| пени 182 1 01 01040 01 2100 110 | |

| штрафы 182 1 01 01040 01 3000 110 | |

| проценты 182 1 01 01040 01 2200 110 | |

| Налог на прибыль с доходов, полученных российскими организациями в виде дивидендов от иностранных организаций |

налог 182 1 01 01060 01 1000 110 |

| пени 182 1 01 01060 01 2100 110 | |

| штрафы 182 1 01 01060 01 3000 110 | |

| проценты 182 1 01 01060 01 2200 110 | |

| Налог на прибыль с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам |

налог 182 1 01 01070 01 1000 110 |

| пени 182 1 01 01070 01 2100 110 | |

| штрафы 182 1 01 01070 01 3000 110 | |

| проценты 182 1 01 01070 01 2200 110 | |

| Налог на прибыль с доходов, полученных иностранными организациями в виде дивидендов от российских организаций |

налог 182 1 01 01050 01 1000 110 |

| пени 182 1 01 01050 01 2100 110 | |

| штрафы 182 1 01 01050 01 3000 110 | |

| проценты 182 1 01 01050 01 2200 110 | |

| Налог на прибыль с доходов иностранных организаций, не связанных с деятельностью в России через постоянное представительство (за исключением доходов, полученных в виде дивидендов и процентов по государственным и муниципальным ценным бумагам) |

налог 182 1 01 01030 01 1000 110 |

| пени 182 1 01 01030 01 2100 110 | |

| штрафы 182 1 01 01030 01 3000 110 | |

| проценты 182 1 01 01030 01 2200 110 | |

| Налог на прибыль при выполнении соглашений о разделе продукции, заключенных до вступления в силу Закона от 30 декабря 1995 г. № 225-ФЗ и не предусматривающих специальные налоговые ставки для зачисления указанного налога в федеральный бюджет и бюджеты субъектов РФ |

налог 182 1 01 01020 01 1000 110 |

| пени 182 1 01 01020 01 2100 110 | |

| штрафы 182 1 01 01020 01 3000 110 | |

| проценты 182 1 01 01020 01 2200 110 | |

| НДС | |

| НДС на товары (работы, услуги), реализуемые на территории России |

налог 182 1 03 01000 01 1000 110 |

| пени 182 1 03 01000 01 2100 110 | |

| штрафы 182 1 03 01000 01 3000 110 | |

| проценты 182 1 03 01000 01 2200 110 | |

| (из Республик Беларусь и Казахстан) |

налог 182 1 04 01000 01 1000 110 |

| пени 182 1 04 01000 01 2100 110 | |

| штрафы 182 1 04 01000 01 3000 110 | |

| проценты 182 1 04 01000 01 2200 110 | |

| НДС на товары, ввозимые на территорию России (администратор платежей – ФТС России) |

налог 153 1 04 01000 01 1000 110 |

| пени 153 1 04 01000 01 2100 110 | |

| штрафы 153 1 04 01000 01 3000 110 | |

| проценты 153 1 04 01000 01 2200 110 | |

| Налог на доходы физических лиц (НДФЛ) | |

| НДФЛ с доходов, источником которых является налоговый агент (за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 НR РФ) |

налог 182 1 01 02010 01 1000 110 |

| пени 182 1 01 02010 01 2100 110 | |

| штрафы 182 1 01 02010 01 3000 110 | |

| проценты 182 1 01 02010 01 2200 110 | |

|

НДФЛ с доходов, полученных гражданами, – индивидуальных предпринимателей – частных нотариусов – других лиц, занимающихся частной практикой |

налог 182 1 01 02020 01 1000 110 |

| пени 182 1 01 02020 01 2100 110 | |

| штрафы 182 1 01 02020 01 3000 110 | |

| проценты 182 1 01 02020 01 2200 110 | |

| НДФЛ в виде фиксированных авансовых платежей с доходов, полученных нерезидентами, ведущими трудовую деятельность по найму у граждан на основании патента в соответствии со статьей 227.1 НК РФ |

налог 182 1 01 02040 01 1000 110 |

| пени 182 1 01 02040 01 2100 110 | |

| штрафы 182 1 01 02040 01 3000 110 | |

| проценты 182 1 01 02040 01 2200 110 | |

| НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 Налогового кодекса РФ |

налог 182 1 01 02030 01 1000 110 |

| пени 182 1 01 02030 01 2100 110 | |

| штрафы 182 1 01 02030 01 3000 110 | |

| проценты 182 1 01 02030 01 2200 110 | |

| Единый налог при упрощенке (УСН) | |

| Единый налог при УСН с объектом "доходы" | налог 182 1 05 01011 01 1000 110 |

| пени 182 1 05 01011 01 2100 110 | |

| штрафы 182 1 05 01011 01 3000 110 | |

| проценты 182 1 05 01011 01 2200 110 | |

| Единый налог при УСН с объектом "доходы минус расходы" | |

| Единый налог при УСН с объектом "доходы минус расходы" |

налог 182 1 05 01022 01 1000 110 |

| пени 182 1 05 01022 01 2100 110 | |

| штрафы 182 1 05 01022 01 3000 110 | |

| проценты 182 1 05 01022 01 2200 110 | |

| Единый налог при УСН с объектом "доходы" (за налоговые периоды, истекшие до 1 января 2011 года) |

налог 182 1 05 01012 01 1000 110 |

| пени 182 1 05 01012 01 2100 110 | |

| штрафы 182 1 05 01012 01 3000 110 | |

| проценты 182 1 05 01012 01 2200 110 | |

| Минимальный налог при УСН | налог 182 1 05 01021 01 1000 110 |

| пени 182 1 05 01021 01 2100 110 | |

| штрафы 182 1 05 01050 01 3000 110 | |

| проценты 182 1 05 01050 01 2200 110 | |

| Минимальный налог при УСН (уплаченный (взысканный) за налоговые периоды, истекшие до 1 января 2011 года) |

налог 182 1 05 01030 01 1000 110 |

| пени 182 1 05 01030 01 2100 110 | |

| штрафы 182 1 05 01021 01 3000 110 | |

| проценты 182 1 05 01021 01 2200 110 | |

| Единый налог на вмененный доход (ЕНВД) | |

| ЕНВД | налог 182 1 05 02010 02 1000 110 |

| пени 182 1 05 02010 02 2100 110 | |

| штрафы 182 1 05 02010 02 3000 110 | |

| проценты 182 1 05 02010 02 2200 110 | |

| ЕНВД (за налоговые периоды, истекшие до 1 января 2011 года) | налог 182 1 05 02020 02 1000 110 |

| пени 182 1 05 02020 02 2100 110 | |

| штрафы 182 1 05 02020 02 3000 110 | |

| проценты 182 1 05 02020 02 2200 110 | |

| Страховые взносы | ||

| Назначение | КБК 2017 года | КБК 2016 года |

| Пенсионные взносы | ||

| 182 1 02 02010 06 1000 160 | 392 1 02 02010 06 1000 160 | |

| 182 1 02 02010 06 1010 160 | ||

| на накопительную пенсию | 182 1 02 02020 06 1000 160 | 392 1 02 02020 06 1000 160 |

|

на доплату к пенсии для членов |

182 1 02 02080 06 1000 160 | 392 1 02 02080 06 1000 160 |

| – за периоды после 31 декабря 2016 года | 182 1 02 02080 06 1010 160 | |

|

на доплату к пенсии сотрудникам |

182 1 02 02120 06 1000 160 | 392 1 02 02120 06 1000 160 |

| – за периоды после 31 декабря 2016 года | 182 1 02 02120 06 1010 160 | |

|

в фиксированном размере |

182 1 02 02140 06 1100 160 | 392 1 02 02140 06 1100 160 |

| – за периоды после 31 декабря 2016 года | 182 1 02 02140 06 1110 160 | |

|

в фиксированном размере |

182 1 02 02140 06 1200 160 | 392 1 02 02140 06 1200 160 |

| – за периоды после 31 декабря 2016 года | 182 1 02 02140 06 1210 160 | |

|

на страховую часть трудовой |

182 1 02 02131 06 1000 160 | 392 1 02 02131 06 1000 160 |

| – за периоды после 31 декабря 2016 года |

182 1 02 02131 06 1010 160, |

|

|

на страховую часть трудовой |

182 1 02 02132 06 1000 160 | 392 1 02 02132 06 1000 160 |

| – за периоды после 31 декабря 2016 года |

182 1 02 02132 06 1010 160, |

|

| Взносы на обязательное социальное страхование | ||

| на страхование от несчастных случаев на производстве и профессиональных заболеваний |

393 1 02 02050 07 1000 160 | 393 1 02 02050 07 1000 160 |

|

на случай временной нетрудоспособности |

182 1 02 02090 07 1000 160 | 393 1 02 02090 07 1000 160 |

| – за периоды после 31 декабря 2016 года | 182 1 02 02090 07 1010 160 | |

| Взносы на обязательное медицинское страхование | ||

|

в ФФОМС: |

182 1 02 02101 08 1011 160 | 392 1 02 02101 08 1011 160 |

| – за периоды после 31 декабря 2016 года | 182 1 02 02101 08 1013 160 | |

|

в ФФОМС в фиксированном размере: |

182 1 02 02103 08 1011 160 | 392 1 02 02103 08 1011 160 |

| – за периоды после 31 декабря 2016 года | 182 1 02 02103 08 1013 160 | |

| Налог при патентной системе налогообложения (ПСН) | |

| зачисляемый в бюджеты городских округов |

налог 182 1 05 04010 02 1000 110 |

| пени 182 1 05 04010 02 2100 110 | |

| штрафы 182 1 05 04010 02 3000 110 | |

| проценты 182 1 05 04010 02 2200 110 | |

| Налог, взимаемый в связи с применением патента, зачисляемый в бюджеты муниципальных районов |

налог 182 1 05 04020 02 1000 110 |

| пени 182 1 05 04020 02 2100 110 | |

| штрафы 182 1 05 04020 02 3000 110 | |

| проценты 182 1 05 04020 02 2200 110 | |

| городов федерального значения Москвы, Санкт-Петербурга и Севастополя |

налог 182 1 05 04030 02 1000 110 |

| пени 182 1 05 04030 02 2100 110 | |

| штрафы 182 1 05 04030 02 3000 110 | |

| проценты 182 1 05 04030 02 2200 110 | |

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городского округа с внутригородским делением |

налог 182 1 05 04040 02 1000 110 |

| пени 182 1 05 04040 02 2100 110 | |

| штрафы 182 1 05 04040 02 3000 110 | |

| проценты 182 1 05 04040 02 2200 110 | |

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты внутригородских районов |

налог 182 1 05 04050 02 1000 110 |

| пени 182 1 05 04050 02 2100 110 | |

| штрафы 182 1 05 04050 02 3000 110 | |

| проценты 182 1 05 04050 02 2200 110 | |

| Торговый сбор | |

| Торговый сбор в городах федерального значения | налог 182 1 05 05010 02 1000 110 |

| пени 182 1 05 05010 02 2100 110 | |

| штрафы 182 1 05 05010 02 3000 110 | |

| проценты 182 1 05 05010 02 2200 110 | |

| Госпошлина | |

|

|

налог 182 1 08 01000 01 1000 110 |

| Государственная пошлина по делам, рассматриваемым Конституционным судом РФ |

налог 182 1 08 02010 01 1000 110 |

| Государственная пошлина по делам, рассматриваемым конституционными (уставными) судами субъектов РФ |

налог 182 1 08 02020 01 1000 110 |

| Государственная пошлина по делам, рассматриваемым Верховным судом РФ |

налог 182 1 08 03020 01 1000 110 |

|

Государственная пошлина за государственную регистрацию: – организаций – физических лиц в качестве предпринимателей – изменений, вносимых в учредительные документы организации – ликвидации организации и другие юридически значимые действия |

налог 182 1 08 07010 01 1000 110 |

| Государственная пошлина за право использования наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний в наименованиях юридических лиц |

налог 182 1 08 07030 01 1000 110 |

| Государственная пошлина за совершение действий, связанных с лицензированием, с проведением аттестации в случаях, если такая аттестация предусмотрена законодательством РФ, зачисляемая в федеральный бюджет |

налог 182 1 08 07081 01 0300 110 |

| Прочие государственные пошлины за государственную регистрацию, а также совершение прочих юридически значимых действий |

налог 182 1 08 07200 01 0039 110 |

| Государственная пошлина за повторную выдачу свидетельства о постановке на учет в налоговом органе |

налог 182 1 08 07310 01 1000 110 |

| Штрафы, санкции, платежи за возмещение ущерба | |

| о налогах и сборах, предусмотренные ст. 116, 118, п. 2 ст. 119, ст. 119.1, п. 1 и 2 ст. 120, ст. 125, 126, 128, 129, 129.1, ст. 129.4, 132, 133, 134, 135, 135.1 |

налог 182 1 16 03010 01 6000 140 |

| Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные статьей 129.2 НК РФ |

налог 182 1 16 03020 02 6000 140 |

| Денежные взыскания (штрафы) за административные правонарушения в области налогов и сборов, предусмотренные Кодексом Российской Федерации об административных правонарушениях |

налог 182 1 16 03030 01 6000 140 |

| Денежные взыскания (штрафы) за нарушение законодательства о применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт |

налог 182 1 16 06000 01 6000 140 |

| Денежные взыскания (штрафы) за нарушение порядка работы с денежной наличностью, ведения кассовых операций и невыполнение обязанностей по контролю за соблюдением правил ведения кассовых операций |

налог 182 1 16 31000 01 6000 140 |

| Налог на имущество организаций | |

| не входящему в Единую систему газоснабжения) |

налог 182 1 06 02010 02 1000 110 |

| пени 182 1 06 02010 02 2100 110 | |

| штрафы 182 1 06 02010 02 3000 110 | |

| проценты 182 1 06 02010 02 2200 110 | |

| Налог на имущество организаций (по имуществу, входящему в Единую систему газоснабжения) |

налог 182 1 06 02020 02 1000 110 |

| пени 182 1 06 02020 02 2100 110 | |

| штрафы 182 1 06 02020 02 3000 110 | |

| проценты 182 1 06 02020 02 2200 110 | |

| Транспортный налог | |

| Транспортный налог с организаций | налог 182 1 06 04011 02 1000 110 |

| пени 182 1 06 04011 02 2100 110 | |

| штрафы 182 1 06 04011 02 3000 110 | |

| проценты 182 1 06 04011 02 2200 110 | |

| Транспортный налог с физических лиц | налог 182 1 06 04012 02 1000 110 |

| пени 182 1 06 04012 02 2100 110 | |

| штрафы 182 1 06 04012 02 3000 110 | |

| проценты 182 1 06 04012 02 2200 110 | |

| Земельный налог | |

| в границах внутригородских муниципальных образований городов федерального значения |

налог 182 1 06 06 031 03 1000 110 |

| пени 182 1 06 06 031 03 2100 110 | |

| штрафы 182 1 06 06 031 03 3000 110 | |

| проценты 182 1 06 06 031 03 2200 110 | |

| Земельный налог с участков, расположенных в границах городских округов |

налог 182 1 06 06032 04 1000 110 |

| пени 182 1 06 06032 04 2100 110 | |

| штрафы 182 1 06 06032 04 3000 110 | |

| проценты 182 1 06 06032 04 2200 110 | |

| Земельный налог с участков, расположенных в границах городских поселений |

налог 182 1 06 06033 13 1000 110 |

| пени 182 1 06 06033 13 2100 110 | |

| штрафы 182 1 06 06033 13 3000 110 | |

| проценты 182 1 06 06033 13 2200 110 | |

| Земельный налог с участков, расположенных в границах городских округов с внутригородским делением |

налог 182 1 06 06032 11 1000 110 |

| пени 182 1 06 06032 11 2100 110 | |

| штрафы 182 1 06 06032 11 3000 110 | |

| проценты 182 1 06 06032 11 2200 110 | |

| Земельный налог с участков, расположенных в границах внутригородских районов |

налог 182 1 06 06032 12 1000 110 |

| пени 182 1 06 06032 12 2100 110 | |

| штрафы 182 1 06 06032 12 3000 110 | |

| проценты 182 1 06 06032 12 2200 110 | |

| Земельный налог с участков, расположенных в границах межселенных территорий |

налог 182 1 06 06033 05 1000 110 |

| пени 182 1 06 06033 05 2100 110 | |

| штрафы 182 1 06 06033 05 3000 110 | |

| проценты 182 1 06 06033 05 2200 110 | |

| Земельный налог с участков, расположенных в границах сельских поселений |

налог 182 1 06 06033 10 1000 110 |

| пени 182 1 06 06033 10 2100 110 | |

| штрафы 182 1 06 06033 10 3000 110 | |

| проценты 182 1 06 06033 10 2200 110 | |

| Единый сельскохозяйственных налог (ЕСХН) | |

| ЕСХН | налог 182 1 05 03010 01 1000 110 |

| пени 182 1 05 03010 01 2100 110 | |

| штрафы 182 1 05 03010 01 3000 110 | |

| проценты 182 1 05 03010 01 2200 110 | |

| ЕСХН (за налоговые периоды, истекшие до 1 января 2011 года) | налог 182 1 05 03020 01 1000 110 |

| пени 182 1 05 03020 01 2100 110 | |

| штрафы 182 1 05 03020 01 3000 110 | |

| проценты 182 1 05 03020 01 2200 110 | |

| Акцизы | |

| Акцизы на этиловый спирт из пищевого сырья (за исключением дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового), производимый на территории России |

налог 182 1 03 02011 01 1000 110 |

| пени 182 1 03 02011 01 2100 110 | |

| штрафы 182 1 03 02011 01 3000 110 | |

| проценты 182 1 03 02011 01 2200 110 | |

| Акцизы на этиловый спирт из непищевого сырья, |

налог 182 1 03 02012 01 1000 110 |

| пени 182 1 03 02012 01 2100 110 | |

| штрафы 182 1 03 02012 01 3000 110 | |

| проценты 182 1 03 02012 01 2200 110 | |

| Акцизы на этиловый спирт из пищевого сырья (дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый), производимый на территории России |

налог 182 1 03 02013 01 1000 110 |

| пени 182 1 03 02013 01 2100 110 | |

| штрафы 182 1 03 02013 01 3000 110 | |

| проценты 182 1 03 02013 01 2200 110 | |

| Акцизы на спиртосодержащую продукцию, |

налог 182 1 03 02020 01 1000 110 |

| пени 182 1 03 02020 01 2100 110 | |

| штрафы 182 1 03 02020 01 3000 110 | |

| проценты 182 1 03 02020 01 2200 110 | |

| Акцизы на табачную продукцию, производимую на территории России |

налог 182 1 03 02030 01 1000 110 |

| пени 182 1 03 02030 01 2100 110 | |

| штрафы 182 1 03 02030 01 3000 110 | |

| проценты 182 1 03 02030 01 2200 110 | |

| Акцизы на автомобильный бензин, производимый на территории России |

налог 182 1 03 02041 01 1000 110 |

| пени 182 1 03 02041 01 2100 110 | |

| штрафы 182 1 03 02041 01 3000 110 | |

| проценты 182 1 03 02041 01 2200 110 | |

| Акцизы на прямогонный бензин, производимый на территории России |

налог 182 1 03 02042 01 1000 110 |

| пени 182 1 03 02042 01 2100 110 | |

| штрафы 182 1 03 02042 01 3000 110 | |

| проценты 182 1 03 02042 01 2200 110 | |

| Акцизы на автомобили легковые и мотоциклы, |

налог 182 1 03 02060 01 1000 110 |

| пени 182 1 03 02060 01 2100 110 | |

| штрафы 182 1 03 02060 01 3000 110 | |

| проценты 182 1 03 02060 01 2200 110 | |

| Акцизы на дизельное топливо, |

налог 182 1 03 02070 01 1000 110 |

| пени 182 1 03 02070 01 2100 110 | |

| штрафы 182 1 03 02070 01 3000 110 | |

| проценты 182 1 03 02070 01 2200 110 | |

| Акцизы на моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, производимые на территории России |

налог 182 1 03 02080 01 1000 110 |

| пени 182 1 03 02080 01 2100 110 | |

| штрафы 182 1 03 02080 01 3000 110 | |

| проценты 182 1 03 02080 01 2200 110 | |

| Акцизы на вина, фруктовые вина, игристые вина (шампанские), винные напитки, изготавливаемые без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) винного дистиллята, и (или) фруктового дистиллята, производимые на территории России |

налог 182 1 03 02090 01 1000 110 |

| пени 182 1 03 02090 01 2100 110 | |

| штрафы 182 1 03 02090 01 3000 110 | |

| проценты 182 1 03 02090 01 2200 110 | |

| Акцизы на пиво, производимое на территории России | налог 182 1 03 02100 01 1000 110 |

| пени 182 1 03 02100 01 2100 110 | |

| штрафы 182 1 03 02100 01 3000 110 | |

| проценты 182 1 03 02100 01 2200 110 | |

| свыше 9 процентов (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), производимую на территории России |

налог 182 1 03 02110 01 1000 110 |

| пени 182 1 03 02110 01 2100 110 | |

| штрафы 182 1 03 02110 01 3000 110 | |

| проценты 182 1 03 02110 01 2200 110 | |

| Акцизы на алкогольную продукцию с объемной долей этилового спирта до 9 процентов включительно (за исключением пива, вин, фруктовых вин, и (или) фруктового дистиллята), производимую на территории России |

налог 182 1 03 02130 01 1000 110 |

| пени 182 1 03 02130 01 2100 110 | |

| штрафы 182 1 03 02130 01 3000 110 | |

| проценты 182 1 03 02130 01 2200 110 | |

| Акцизы на алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), ввозимую на территорию России |

налог 182 1 04 02110 01 1000 110 |

| пени 182 1 04 02110 01 2100 110 | |

| штрафы 182 1 04 02110 01 3000 110 | |

| проценты 182 1 04 02110 01 2200 110 | |

| Акцизы на топливо печное бытовое, вырабатываемое из дизельных фракций прямой перегонки и (или) вторичного происхождения, кипящих в интервале температур от 280 до 360 градусов Цельсия, производимое на территории России |

налог 182 1 03 02210 01 1000 110 |

| пени 182 1 03 02210 01 2100 110 | |

| штрафы 182 1 03 02210 01 3000 110 | |

| проценты 182 1 03 02210 01 2200 110 | |

| (НДПИ) | |

| Нефть | налог 182 1 07 01011 01 1000 110 |

| пени 182 1 07 01011 01 2100 110 | |

| штрафы 182 1 07 01011 01 3000 110 | |

| проценты 182 1 07 01011 01 2200 110 | |

| Газ горючий природный из всех видов |

налог 182 1 07 01012 01 1000 110 |

| пени 182 1 07 01012 01 2100 110 | |

| штрафы 182 1 07 01012 01 3000 110 | |

| проценты 182 1 07 01012 01 2200 110 | |

| Газовый конденсат из всех видов месторождений углеводородного сырья |

налог 182 1 07 01013 01 1000 110 |

| пени 182 1 07 01013 01 2100 110 | |

| штрафы 182 1 07 01013 01 3000 110 | |

| проценты 182 1 07 01013 01 2200 110 | |

| Налог на добычу общераспространенных полезных ископаемых |

налог 182 1 07 01020 01 1000 110 |

| пени 182 1 07 01020 01 2100 110 | |

| штрафы 182 1 07 01020 01 3000 110 | |

| проценты 182 1 07 01020 01 2200 110 | |

| Налог на добычу прочих полезных ископаемых (за исключением полезных ископаемых в виде природных алмазов) |

налог 182 1 07 01030 01 1000 110 |

| пени 182 1 07 01030 01 2100 110 | |

| штрафы 182 1 07 01030 01 3000 110 | |

| проценты 182 1 07 01030 01 2200 110 | |

| Налог на добычу полезных ископаемых на континентальном шельфе России, в исключительной экономической зоне РФ, при добыче полезных ископаемых из недр за пределами территории России |

налог 182 1 07 01040 01 1000 110 |

| пени 182 1 07 01040 01 2100 110 | |

| штрафы 182 1 07 01040 01 3000 110 | |

| проценты 182 1 07 01040 01 2200 110 | |

| Налог на добычу полезных ископаемых в виде природных алмазов |

налог 182 1 07 01050 01 1000 110 |

| пени 182 1 07 01050 01 2100 110 | |

| штрафы 182 1 07 01050 01 3000 110 | |

| проценты 182 1 07 01050 01 2200 110 | |

| Налог на добычу полезных ископаемых в виде угля | налог 182 1 07 01060 01 1000 110 |

| пени 182 1 07 01060 01 2100 110 | |

| штрафы 182 1 07 01060 01 3000 110 | |

| проценты 182 1 07 01060 01 2200 110 | |

| Сбор за пользование объектами водных биологических ресурсов (исключая внутренние водные объекты) |

налог 182 1 07 04020 01 1000 110 |

| пени 182 1 07 04020 01 2100 110 | |

| штрафы 182 1 07 04020 01 3000 110 | |

| проценты 182 1 07 04020 01 2200 110 | |

| Сбор за пользование объектами водных биологических ресурсов (по внутренним водным объектам) |

налог 182 1 07 04030 01 1000 110 |

| пени 182 1 07 04030 01 2100 110 | |

| штрафы 182 1 07 04030 01 3000 110 | |

| проценты 182 1 07 04030 01 2200 110 | |

| Сбор за пользование объектами животного мира | налог 182 1 07 04010 01 1000 110 |

| пени 182 1 07 04010 01 2100 110 | |

| штрафы 182 1 07 04010 01 3000 110 | |

| проценты 182 1 07 04010 01 2200 110 | |

| Водный налог | |

| Водный налог | налог 182 1 07 03000 01 1000 110 |

| пени 182 1 07 03000 01 2100 110 | |

| штрафы 182 1 07 03000 01 3000 110 | |

| проценты 182 1 07 03000 01 2200 110 | |

| Платежи за пользование недрами | |

|

Регулярные платежи за пользование недрами |

налог 182 1 12 02030 01 1000 120 |

| пени 182 1 12 02030 01 2100 120 | |

| штрафы 182 1 12 02030 01 3000 120 | |

| проценты 182 1 12 02030 01 2200 120 | |

| Регулярные платежи за пользование недрами при пользовании недрами на континентальном шельфе Российской Федерации, в исключительной экономической зоне Российской Федерации и за пределами Российской Федерации на территориях, находящихся под юрисдикцией Российской Федерации |

налог 182 1 12 02080 01 1000 120 |

| пени 182 1 12 02080 01 2100 120 | |

| штрафы 182 1 12 02080 01 3000 120 | |

| проценты 182 1 12 02080 01 2200 120 | |

| Платежи за пользование природными ресурсами | |

| воздух стационарными объектами |

налог 048 1 12 01010 01 0000 120 |

| Плата за негативное воздействие на окружающую среду | налог 048 1 12 01000 01 0000 120 |

| Плата за выбросы загрязняющих веществ в атмосферный воздух передвижными объектами |

налог 048 1 12 01020 01 0000 120 |

| Плата за сбросы загрязняющих веществ в водные объекты | налог 048 1 12 01030 01 0000 120 |

| Плата за размещение отходов производства и потребления | налог 048 1 12 01040 01 0000 120 |

| Плата за иные виды негативного воздействия на окружающую среду | налог 048 1 12 01050 01 0000 120 |

| Плата за пользование водными биологическими ресурсами по межправительственным соглашениям |

налог 076 1 12 03000 01 0000 120 |

| Плата за пользование водными объектами, находящимися в федеральной собственности |

налог 052 1 12 05010 01 0000 120 |

| Доходы в виде платы за предоставление рыбопромыслового участка, полученной от победителя конкурса на право заключения договора о предоставлении рыбопромыслового участка |

налог 076 1 12 06000 00 0000 120 |

| Налог на игорный бизнес | |

| Налог на игорный бизнес | налог 182 1 06 05000 02 1000 110 |

| пени 182 1 06 05000 02 2100 110 | |

| штрафы 182 1 06 05000 02 3000 110 | |

| проценты 182 1 06 05000 02 2200 110 | |

| Доходы от оказания платных услуг и компенсации затрат государства | |

| Плата за предоставление информации, содержащейся в Едином государственном реестре налогоплательщиков (ЕГРН) |

налог 182 1 13 01010 01 6000 130 |

| Плата за предоставление сведений и документов, содержащихся в ЕГРЮЛ и ЕГРИП |

налог 182 1 13 01020 01 6000 130 |

| Плата за предоставление информации из реестра дисквалифицированных лиц |

налог 182 1 13 01190 01 6000 130 |

Неправильно заполнен КБК. Что делать?

Ошибки, допущенные при заполнении КБК в платежных поручениях, не являются основанием полагать, что оплата не была произведена – так регламентирует ст. 45 НК РФ. Но на практике все сложнее: за неправильно заполненный код бюджетной классификации нередко начисляются пени и штрафы.

Причина заключается в следующем: контролирующие органы не могут оперативно проанализировать финансовую операцию и отразить действия на нужном счете. На протяжении этого времени денежные средства остаются незафиксированными, налогоплательщику назначается недоимка.

Исправить сложившуюся ситуацию можно так:

- Обратиться в финансовое учреждение с просьбой предоставить письменное подтверждение о перечислении налога в установленные сроки. На документе должна стоять отметка банка об исполнении поручения.

- Написать заявление об уточнении платежа. Рекомендуется приложить справку, доказывающую факт совершения платежа и заявление о проведении сверки.

Получив всю необходимую документацию от плательщика, допустившего ошибку в КБК, сотрудники налоговых органов проверят поступления денежных средств на счет и исправят ситуацию.

Исчерпать инцидент можно подачей уточненной декларации с правильным кодом бюджетной классификации. Налоговый кодекс не требует прилагать дополнительных документов, но эксперты рекомендуют подавать пояснительную записку, в которой сообщается:

- период подачи декларации

- недостоверная информация, нуждающаяся в корректировке

Так проблема решится гораздо быстрее. Стоит помнить, что при камеральной проверке в подобных случаях сотрудники ФНС запрашивают объяснения.

По материалам: buhguru.com

Код бюджетной классификации играет большую роль в процессе формирования налоговой отчетности. Его значение необходимо для того, чтобы понимать, какие сведения вносить и каким образом рассчитывать налог.

КБК размещают не только в отчетных документах, но и в квитанциях об оплате налогового сбора. Это необходимо для того, чтобы платеж поступил в тот отдел, которому он предназначается. В самом платежном поручении для классификатора предназначена отдельная графа.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

КБК по НДФЛ в 2019 году также является важным значением при заполнении. Поэтому предпринимателю и стоит ознакомиться с теми положениями, которые будут актуальны для оформления документации именно в 2019 году.

Главные моменты

Отображаемая информация

Классификатор бюджета является цифровым кодом. В его составе должно быть не менее и не более 20 цифр. Совокупность данных значений является идентификатором того, куда должен быть распределен взнос. Для каждого платежа будет свой уникальный код. В случае несоответствия деньги либо придут с опозданием, либо вообще не дойдут до адресата.

Длинный классификационный код обычно разделяют на группы с несколькими цифрами. Так легче разобраться с тем, как устроен КБК. Следовательно, предприниматель при заполнении будет понимать каждое значение и будет меньше рисков допустить ошибку или неточность в сведениях.

- Первая группа будет состоять из трех первых цифр. Они отвечают за администрирование сбора. В случае с заполнением квитанции на КБК по НДФЛ в 2019 году контролирующим органом будет Федеральная налоговая служба. Для данной инстанции следует вносить значение 182.

- Второе объединение включает в себя уже 10 цифр — начиная с четвертой и заканчивая тринадцатой. Соответствующая группа чисел представляет собой шифровку о том, за какой вид доходов совершается начисление сбора. Для НДФЛ предназначена группа значений под кодом 100. Сюда относятся сборы, которые касаются налоговых и неналоговых сфер доходов. После указания этого числового значения нужно вписать и показатели подгруппы по налогам, которые начисляются на прибыль и доход. Здесь выбирают цифры из подгруппы под номером 101.

- Следующая группа включает в себя 4 числа. Они распределяют доходы по подвидовым категориям. Значение 1000 размещают в случае с обычным платежом, единицу заменяют двойкой, когда необходимо внести пеню или проценты. Впереди ставят тройку, если уплачиваются штрафные налоги.

- Заключительная группа — три цифры. Здесь необходимо указать значение классификатора, который занимается доходной частью отчислений в государство. Для налоговых взносов следует проставить цифру 101.

Измененные коды для других организаций можно найти в приказе Минфина от 7 декабря 2019 года №230н. В этом документе размещено новое положение о внесенных в классификаторы изменения для различных организаций.

Что и когда использовать

Новые КБК для заполнения налоговых платежек следует искать в приказе Минфина от 1 июля 2013 года №65н. В этом документе не раз были размещены поправки и новые положения. По состоянию на 2019 год каких-либо изменений в плане начислений на налог на доходы физических лиц по работникам предприятия принято не было.

Существует несколько категорий КБК, которые следует учитывать при выборе кода:

- непосредственно для налогового сбора;

- для перевода платежей по начисленной ранее пене;

- оплата штрафов.

При уплате НДФЛ с выданной сотрудникам заработной платы, код будет одинаковым для всех — вне зависимости от того, является работник гражданином России, или же другой страны.

В случае с авансовым взносом по НДФЛ, который связан с патентованием, уплату совершает иностранец и вводит другое кодовое значение. Сбор могут начислять не только на зарплатные доходы, но и на те, которые связаны с дивидендами. В случае с физическими и юридическими лицами коды будут разными.

Отличается и значение КБК для индивидуальных предпринимателей, которые уплачивают взносы “за себя”. В платежку следует вносить отдельный код и в случае необходимости возврата НДФЛ из бюджета. Например, к таким относится адвокат, который занимается частной практикой.

Отдельными значениями являются и КБК для пеней и штрафов для разных налогоплательщиков.

Как рассчитать и начислять

Для того, чтобы заполнить платежный документ правильно, следует знать формулу расчета налога. В отношении НДФЛ для сотрудников компаний применяют несложный алгоритм. И в плане расчетов ничего не изменилось.

Для начала рассчитывают месячный доход сотрудника. Из этой суммы вычитают налоговый сбор. Таким образом получается показатель налоговой базы.

После получения базы, необходимо это цифровое значение умножить на 13%. В результате этого действия и получится размер НДФЛ, который подлежит уплате.

Что касается дивидендов, то с 2019 года для них установлена ставка размером в 13 процентов. Если же в компании присутствуют иностранные работники, то для них НДФЛ исчисляется по такой же формуле, но налоговая ставка будет другой.

Оплата по рассчитанному налогу должна осуществляться непосредственно в том отделении налоговой службы, в котором компания прошла регистрацию и стоит на учете. Для уточнения реквизитов можно обратиться в отделение ИФНС или зайти на официальный сайт контролирующего органа и в специальном разделе найти свой филиал налоговой.

Стоит отметить, что начисление НДФЛ происходит для всех сотрудников. Не играет роли, по какому документу они работают — трудовому или гражданско-правовому соглашению. При этом удерживать налог следует только с начисленных заработных плат — по факту выплаты. Срок подачи платежки — не позже, чем через день после выдачи заработной платы.

Важным уточнением является то, что с авансового платежа налог не взимается. В отношении налогов на отпускные и больничные оплата происходит не позже, чем в том же месяце, когда закончились данные периоды.

Как заполнять КБК по НДФЛ в 2019 году

Необходимость заполнения КБК состоит в том, что при подаче налоговой отчетности сотрудники налоговой службы будут сверять показатели в платежке и в бухгалтерской документации. Чтобы не произошло недоразумений и ошибок, следует правильно и осторожно заполнять КБК.

Существует несколько полей, при внесения данных в которые возникают трудности:

- Статус плательщика налога — 101. Для налоговых агентов данном случае будет предусмотрено значение 02. Если указать 01, то после подачи такого документа необходимо будет сразу же заполнить уточнение по платежке.

- . В графе с номером 105 указывают код по данной классификации. Существует разграничение по назначению платежа. В случае с территориальным, федеральным или местным бюджетами указывают код из восьми цифр. Для муниципалитетов предусмотрен 11-значный код. Если же отчетность касается главного отдела и обособленного, то сдается два кода ОКТМО.

- В поле 107 указывают дату получения сотрудником зарплатных средств. Так, если заработная плата начислена за декабрь, но выдача числится за январь, то в платежке указывают первый месяц, а не второй.

- В графе с назначением сбора размещают сведения о том, из каких денежных средств была выдана зарплата. При проверке налоговые инспекторы будут сопоставлять информацию в данном платежном поручении в и . Если при начислении средств используется несколько фондов, то их перечисляют все — через запятую.

- Графа с номером 109 предназначена для указания даты документа. Здесь рекомендуется проставить нулевое значение.

В случае допущения ошибок в документе, можно отправить в налоговую инспекцию уточняющие бумаги. Если же платеж был направлен не в тот отдел, то следует написать соответствующее заявление в отделении налоговой и средства будут возвращены и перенаправлены адресату.

В кодах значения изменяются только по группам — основная часть цифр будет одинаковой.

Для того, чтобы найти точные значения по разным ситуациям, создана специальная таблица:

При заполнении документа следует тщательно проверять коды. Из-за их большой длины допустить ошибку легко, поэтому стоит следить за подобными значениями.

Принципиальные различия

Статья 217 НК определяет, что не облагаются НДФЛ доходы, полученные в виде подарков от организации-работодателя, которые не превышают 4 тыс. рублей. Компания имеет право не отражать такой при подготовке данного вида отчетности.

Для того, чтобы правильно заполнить платежное поручение в отношении сотрудников компании, следует знать отличия кодов в зависимости от разных факторов. В начале необходимо указать налоговую кодом 182.

Позиции для ИП

Для индивидуальных предпринимателей, которые совершают отчисления рекомендуется использовать разные значения. Впереди кода ставится цифра 182 и далее — в зависимости от других факторов.

Заполнение по штрафам

Штрафы назначаются в случае отсутствия уплаты налога. Его размер зависит от того, какая сумма перечисления назначена в бюджет. Стандартным является сбор в 20 процентов от суммы.

Подобные штрафы могут быть наложены на налогового агента в тех ситуация, когда для уплаты налога были все условия. Однако нередки случаи, когда платить сбор не представлялось возможным из-за натурального выражения доходов агента.

Штрафные санкции применяются и в отношении ситуаций, когда налог уплачен, но не в полной мере. тогда процент рассчитывается исходя из размера недоимки.

Процесс формирования и сама уплата пени зависит от ситуации, которая возникает в процессе вычета налоговых сборов. Если налоги не были вычтены из заработной платы, то и пеня не будет начислена. Тогда предпринимателю грозит только штраф.

Когда налог вычли из заработной платы сотрудника, но не заплатили в бюджет, за каждый день просрочки начисляется пеня. Кроме этого платежа добавляется взыскание недоимки и штраф.

Умышленное уклонение от уплаты сбора грозит штрафом в размере 40 процентов от суммы, подлежащей к уплате.

Что касается кодового значения, то здесь в третьей группе чисел следует указать значение “3000”. Оно будет указывать на то, что платеж вносится в качестве уплаты штрафа.

Уплата дивидендов

Получателями доходов по дивидендам могут выступать физические и юридические лица. Для того, чтобы удержать НДФЛ с данного вида дохода, компания берет на себя роль налогового агента. Далее следует осуществить расчет налога и его уплату в бюджет.

Начиная с 2019 года на все доходы, которые связаны с дивидендами установлена ставка в 13 процентов по НДФЛ. Стоит отметить, что другой процент уплачивают нерезиденты Российской Федерации. Для них предусмотрен сбор в размере 15 процентов.

Данные о суммах выплаченных дивидендов размещают в справках 2 и 6-НДФЛ. Именно с показателями в этих документах будут сравнивать цифры налоговики значения в .

Осуществить процесс уплаты налогов по дивидендам следует не позже, чем через день после их выплаты. Об этом говорится в Налогом кодексе Российской Федерации в статье 226 пункте 6.

Законом разрешено производить один платеж. Даже в том случае, если получателей доходов от дивидендов несколько.

Образец с КБК для подобной операции будет иметь такое значение — 182 1 01 02010 01 1000 110.

Учёт с нерезидентов

НДФЛ обязаны уплачивать все иностранцы, работающие на территории Российской Федерации.

При этом, для того, чтобы заплатить сбор по иностранцам, следует определить к какой категории лиц он относится:

- лица с особым статусом;

- наличие статуса резидента или нерезидента;

- вид дохода, который получает иностранное лицо.

Здравствуйте! В этой статье мы расскажем об особенностях КБК по оплате НДФЛ и страховых взносов.

Сегодня вы узнаете:

- Когда необходимо оплатить налоги по наёмным работникам организации;

- Какие изменения коснулись ;

- Какие КБК соответствуют уплате страховых взносов.

КБК по НДФЛ в 2019 году

НДФЛ Код для налога Код для пени Код для штрафа уплачивается налоговым агентом 182 1 01 02010 01 1000 110 182 1 01 02010 01 2100 110 182 1 01 02010 01 3000 110 уплачивается предпринимателями и лицами, занятыми частной практикой, нотариусами и адвокатами (ст. 227 НК РФ) 182 1 01 02020 01 1000 110 182 1 01 02020 01 2100 110 182 1 01 02020 01 3000 110 уплачивается резидентом самостоятельно, в том числе с дохода от продажи личного имущества 182 1 01 02030 01 1000 110 182 1 01 02030 01 2100 110 182 1 01 02030 01 3000 110 в виде фиксированных авансовых платежей с доходов иностранцев, которые работают на основании патента 182 1 01 02040 01 1000 110 – – КБК для страховых взносов

Обязанность по уплате страховых взносов лежит на каждой организации. ИП также обязан произвести платежи. Суммы взносов отображаются в платёжном документе. Здесь же указывается КБК в поле «104». Для вашего удобства мы приводим таблицу с новыми КБК, которые действуют в 2019 году в отношении оплаты страховых взносов.

Взнос Текущий платёж Платежи по социальному страхованию 18210202010061010160 Пенсионные платежи фиксированной величины (если ИП получил прибыль за год менее 300 000 рублей) ИП за себя 18210202140061110160 и в связи с наступлением материнства 18210202090071010160 Перевод в пользу пенсии (если годовой доход превысил 300 000 рублей в году) ИП за себя 18210202140061210160 Отчисления на обязательное медицинское страхование 18210202101081013160 Пенсионные платежи для работников с вредными условиями труда 18210202131061010160 Пенсионные отчисления за работников с тяжёлыми условиями труда 18210202132061010160 Страховые взносы, связанные с травмами на производстве 39310202050071000160 Обратите внимание, что все платежи, кроме последнего, производятся по КБК с первыми тремя цифрами 182. Это означает, что получателем платежа выступает налоговая инспекция.

Отчисления по травматизму, как прежде, производятся в страховой фонд. Чтобы ваш платёж своевременно пришёл на счёт адресата, верно указывайте цифры в кодировках, а главное – следите за цифрами адресата платежа.

Полная таблица КБК для страховых взносов 2019

- Уплата взносов за работников и других физ. лиц

Наименование платежа

Пенсионное страхование

Медицинское страхование

Социальное страхование

Взносы

182 1 02 02010 06 1010 160

182 1 02 02101 08 1013 160

182 1 02 02090 07 1010 160

Пени

182 1 02 02010 06 2110 160

182 1 02 02101 08 1013 160

182 1 02 02090 07 2110 160

Штрафы

182 1 02 02010 06 3010 160

182 1 02 02101 08 3013 160

182 1 02 02090 07 3010 160

- Уплата страховых взносов по доп. тарифу

Список №1, 400-ФЗ от 28.12.13г., ст.30, п.1, ч.1

Наименование платежа

Без учета специальной оценки

С учетом специальной оценки

Взносы

182 1 02 02131 06 1010 160

182 1 02 02131 06 1020 160

Пени

182 1 02 02131 06 2100 160

Штрафы

182 1 02 02131 06 2100 160

Список №2, 400-ФЗ от 28.12.13г., ст.30, п.2-18, ч.1

Взносы

182 1 02 02132 06 1010 160

182 1 02 02132 06 1020 160

Пени

182 1 02 02132 06 2100 160

Штрафы

182 1 02 02132 06 2100 160

- Уплата фиксированных страховых взносов ИП

Наименование платежа Пенсионные взносы

Медицинское страхование

Взносы: фиксированный размер, а также с дохода свыше 300 тыс.руб. – 1% 182 1 02 02140 06 1110 160

182 1 02 02103 08 1013 160

Пени 182 1 02 02140 06 2110 160

182 1 02 02103 08 2013 160

Штрафы 182 1 02 02140 06 3010 160

182 1 02 02103 08 3013 160

- Уплата взносов за работников от несчастных случаев

Оплачиваем страховые взносы

Оплата страховых взносов для и ИП-работодателя осуществляется до 15 числа месяца, следующего за отчётным.

Оплатить взносы «за себя» может двумя способами:

- Раз в год до 31 декабря;

- Авансовыми платежами раз в месяц, квартал или полгода (в данном случае даты оплаты не ограничены законодателем. Главное, уложиться в платежах до конца года).

Если 31 декабря выпадает на нерабочий день, то уплатить взносы можно до ближайшего рабочего дня в январе.

Если доход ИП за отчётный период (за год) не превысил 300 000 рублей, то необходимо оплатить только фиксированную сумму по взносам, оговоренную в законе. Если же по итогам года предприниматель получит доход свыше 300 000 рублей, то к данной фиксированной сумме прибавляется 1% от полученной прибыли.

Для данного платежа государство установило верхний предел, выше которого величина взноса быть не может. Этот показатель равен восьмикратному фиксированному размеру взноса на пенсионное страхование, умноженному на коэффициент по взносам в пенсионный Фонд и умноженному на 12.

Произвести дополнительную оплату в размере 1% от прибыли можно в следующем году за отчётным. Необходимо уложиться в срок до 1 июля. Если же эта дата попадает на выходной или праздничный, перевести сумму в бюджет можно в ближайший рабочий день.

Оплачивать взносы необходимо по новым кодам классификатора КБК. С 2017 года получателем таких платежей выступает налоговая инспекция. В качестве адресата перевода необходимо указать сокращённое наименование налогового органа. и в платёжном поручении также указываем в отношении налоговой инспекции.

Если вы произведёте оплату на старые КБК, действующие до 2017 года, то это будет ошибкой. Придётся искать ваш платёж на счетах налоговой, для чего потребуется составить заявление в налоговый орган.

Неуплата страховых взносов карается:

- Недоимкой (самое простое последствие, которое закроется при поступлении денег на счёт налоговой);

- Штрафом, пеней;

- Арестом имущества с целью его дальнейшей продажи для погашения задолженности по налогам (данное действие применяется крайне редко. Если вы, будучи в статусе ИП, не расплатились по долгам, то после долги ИП переходят на вас, как физическое лицо).

Оплачиваем НДФЛ за сотрудников

С 2016 года стало действовать новое правило, согласно которому работодатель (налоговый агент) имеет обязанность оплатить за наёмных сотрудников не позднее следующего дня после выплаты . Об этом говорит статья 226 Налогового Кодекса, в частности, пункт 6.

Сюда же относится и . Оплатить налог в качестве налогового агента организация должна не позднее дня, следующего за днём выплаты доходов.

В отношении больничных и отпускных действует другой срок. Он обязывает произвести оплату НДФЛ до конца того месяца, в котором был выплачен доход. Например, сотрудник ушёл в отпуск с 15 по 28 января 2018 года. Значит, работодатель должен произвести перечисление НДФЛдо 31 января этого года.

КБК по доходам наёмных работников имеет цифровое значение «18210102010011000110». Данный код не претерпел изменений с 2017 года и остался прежним. По этому же КБК в дальнейшем физическое лицо сможет получить имущественный вычет по . Код необходимо отразить в заявлении на возврат уплаченного НДФЛ.

Новшества 2017 года

Много нового внёс 2017 год в существующую кодировку по КБК. Они продолжают действовать и 2019 году. Изменения коснулись самих кодов бюджетной классификации: какие-то из них были исключены. Однако, и добавлено было немало кодировок.

Самое главное нововведение – теперь страховые взносы необходимо оплачивать на КБК налоговой службы (код начинается с цифр «182»). Это связано с переходом обязанности по контролю за взносами в Пенсионный и страховой Фонды налоговому органу.

Ранее этим занимались сами фонды, теперь исключение составляют только взносы за риск травматизма на производстве, который по-прежнему вносится в фонд социального страхования (начинается КБК с цифр «393»).

Так как произошла смена получателя взносов, то и КБК стали другими. С 2017 года старые коды больше не применяются, необходимо указывать в платежах только те, что вступили в силу с января 2017 года.

Изменения произошли и среди КБК по уплате налоговых платежей. К примеру, исключен из базы КБК для оплаты налога по . Теперь его необходимо уплачивать на тот же КБК, что и для налога, вычисляемого с разницы между доходами и расходами.

Исключение КБК из классификации сделано в целях упрощения работы представителей налоговой службы и предотвращения возможной путаницы.

Коснулись изменения , который теперь оплачивается по новым КБК в тех случаях, где присутствует иностранная сторона сделки. Введен дополнительный код для оплаты процентного дохода по облигациям. Уплата пени и штрафов также приобрели новые КБК. При оплате акцизов были сокращены КБК, связанные с алкоголем и печным топливом, а добавлены коды для электронных сигарет и никотиносодержащих смесей.